m.ss333ss.com

平涼

貸款信息中介平臺 全國

"評估價1200萬的別墅,最終批貸僅450萬?"2025年3月央行數據顯示,北京、上海、廣州三地抵押貸款實際放款率平均為評估值的58.7%,較去年同期下降4.3個百分點。這種估值與放款額倒掛現象背后,隱藏著怎樣的金融邏輯?

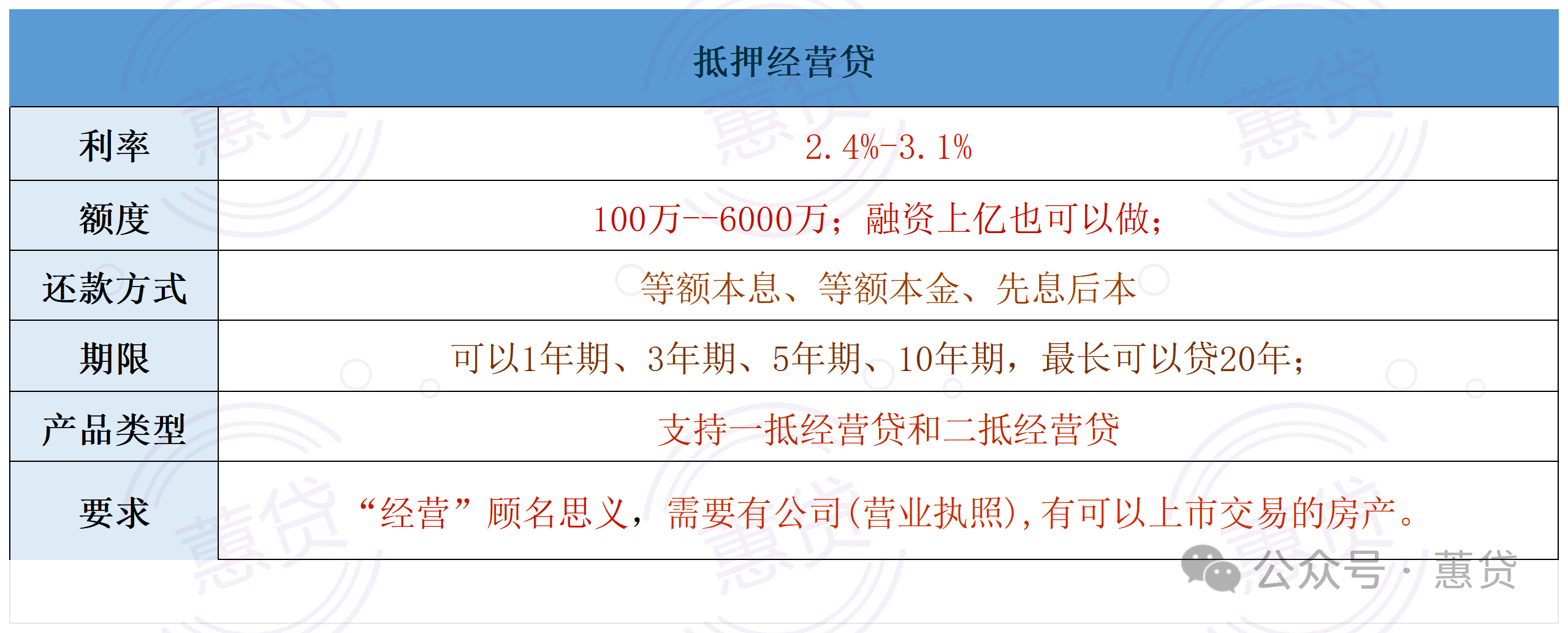

個人經營性貸款

個人經營性貸款是指借款人以房產作為抵押物,向銀行申請用于企業經營活動的貸款。這種貸款通常用于企業的日常運營、擴大生產、采購原材料等方面。

例如,在2025年3月,某小型企業主李先生,擁有一套價值500萬元的房產,他為了擴大企業的生產規模,向銀行申請個人經營性貸款。銀行根據李先生的企業經營狀況、還款能力等因素,最終給予他300萬元的貸款額度,貸款期限為5年。

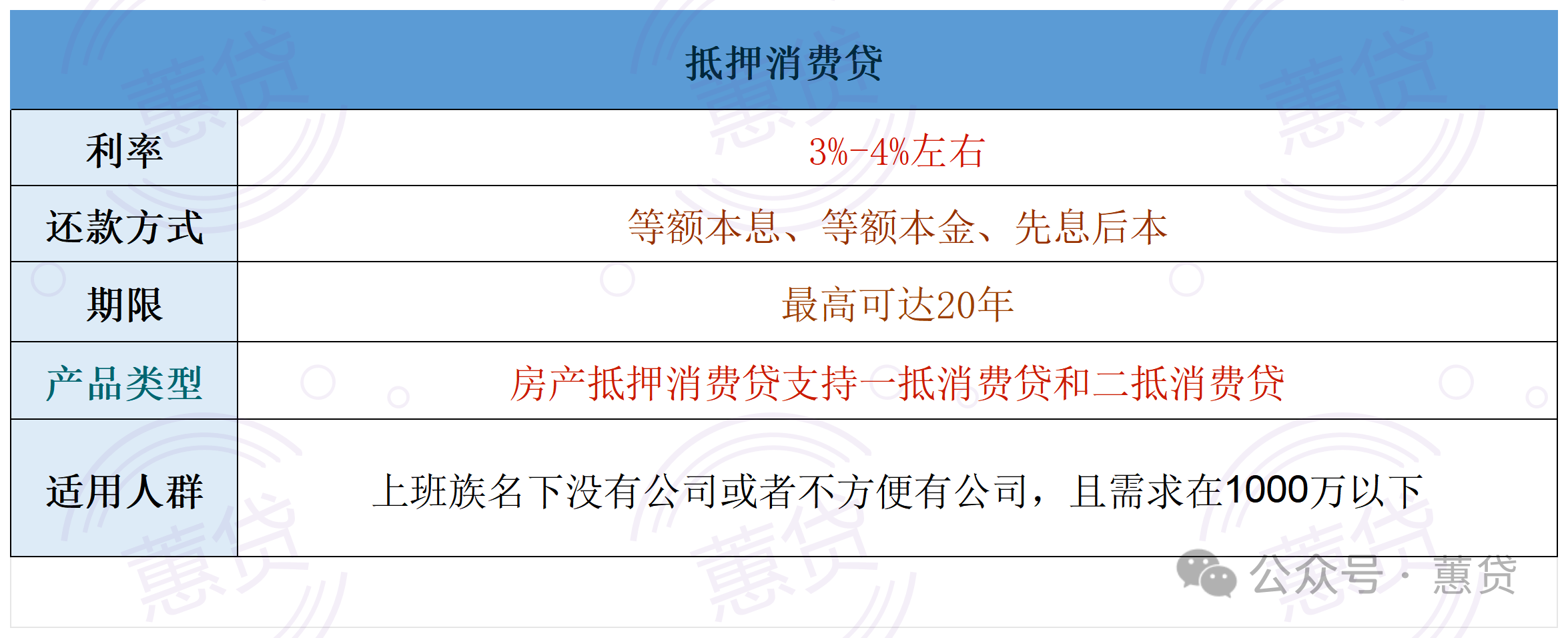

個人消費性貸款

個人消費性貸款是指借款人以房產作為抵押物,向銀行申請用于個人消費的貸款,如購買汽車、裝修房屋、旅游等。

以2025年1月的情況來看,張女士為了裝修自己價值300萬元的房屋,向銀行申請個人消費性貸款。銀行經過評估,考慮到張女士的收入情況和信用記錄,給予她100萬元的貸款額度,貸款期限為3年。

企業抵押貸款

企業抵押貸款是企業以自身或第三方的房產作為抵押物,向銀行申請的貸款,主要用于企業的發展和運營。

比如,一家中型企業在2025年1月,以其名下價值800萬元的商業房產作為抵押物,向銀行申請企業抵押貸款。銀行在對企業的財務狀況、經營前景等進行全面評估后,給予該企業500萬元的貸款額度,貸款期限為7年。

借款人條件

年齡要求:一般來說,借款人年齡需在18-65周歲之間。

抵押物條件

產權清晰:用于抵押的房產必須產權清晰,不存在產權糾紛。例如,房產的所有權證書上的信息應與借款人的身份信息一致,且該房產沒有被法院查封、凍結等情況。

評估價的確定

銀行在計算可貸額度時,首先會對抵押房產進行評估。評估機構會根據房產的地理位置、面積、房齡、裝修情況、市場行情等因素,確定房產的評估價值。

貸款成數的確定

貸款成數是指銀行根據借款人的情況和抵押物的情況,確定給予的貸款額度與房產評估價值的比例。不同類型的貸款、不同的抵押物,貸款成數也有所不同。

其他影響因素

除了評估價和貸款成數外,銀行還會考慮借款人的還款能力、負債情況等因素。如果借款人的負債過高,銀行可能會降低貸款額度。

例如,王女士的房產評估價值為 300 萬元,銀行原本給予的貸款成數為 6 成,可貸額度為 180 萬元。

但由于王女士目前還有其他債務,每月還款額較高,銀行經過綜合評估后,將貸款額度降低至 150 萬元。

選擇正規金融機構

在申請房產抵押貸款時,一定要選擇正規的金融機構,如銀行、正規的小額貸款公司等。避免選擇一些不正規的貸款機構,以免陷入“套路貸”、“高利貸”等陷阱。

例如,在 2025 年 1 月,有一些不法分子以低息、快速放款為誘餌,吸引借款人辦理房產抵押貸款,然后通過各種手段收取高額費用,甚至騙取借款人的房產。

了解貸款費用

在申請貸款前,一定要詳細了解貸款的各項費用,包括利息、手續費、評估費、保險費等。

需要了解詳細費用,也可直接私信小蕙微信:ccjr86

注意還款風險

在申請貸款時,要根據自己的實際還款能力合理確定貸款額度和期限。

謹慎簽訂合同

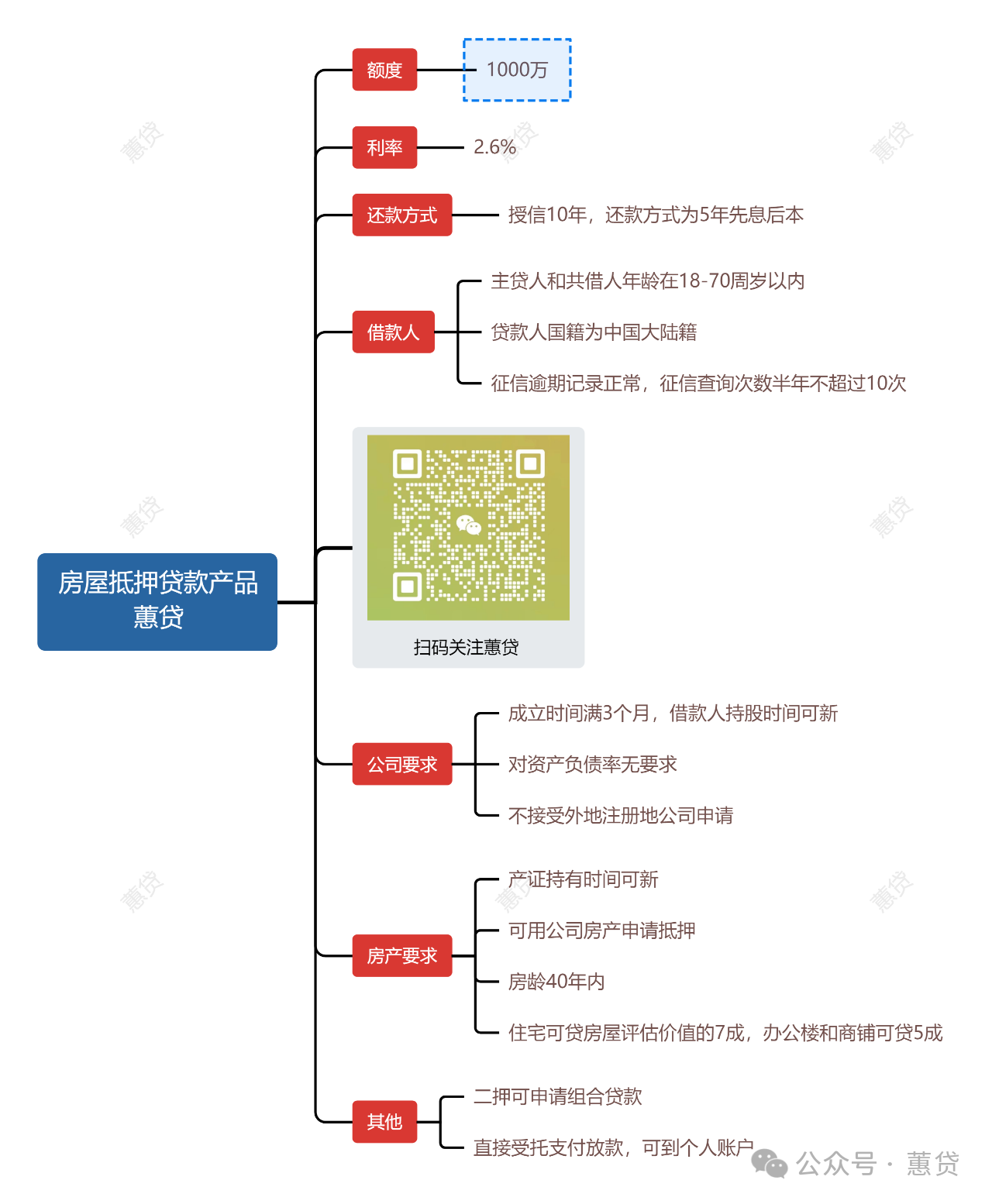

成功案例

劉先生在2025年3月,為了擴大自己的企業經營,以其名下一套價值600萬元的住宅作為抵押物,通過熟人咨詢了小蕙,并成功向銀行申請個人經營性貸款。

最終,劉先生獲得了406萬元的貸款額度,年利率2.6%,先息后本還款,成功解決了企業的資金需求。

房產抵押貸款是一種常見的融資方式,但高評估價并不等同于高放款額。銀行在計算可貸額度時會綜合考慮多種因素。

了解這些計算方法和注意事項,將有助于你在房產抵押貸款過程中避免陷入困境。