貸款就上融房貸咨詢熱線:400-9920072

m.ss333ss.com

平?jīng)?

貸款信息中介平臺 全國

下面,黃老師為借款人系統(tǒng)梳理銀行住房抵押貸款的全流程,深度解析各大銀行利率政策,并提供關(guān)鍵的避坑指南,旨在幫助客戶高效、順利地完成貸款辦理。

(注:根據(jù)2025年6月21日最新公布的貸款市場報(bào)價(jià)利率(LPR),1年期為3.0%,5年期以上為3.5%)

在進(jìn)入實(shí)操流程前,黃老師提醒大家要厘清兩個(gè)基本概念:一次抵押與二次抵押。

這兩類貸款,特別是以經(jīng)營為用途的抵押貸款(經(jīng)營貸),是目前市場上利率最低的貸款產(chǎn)品之一。

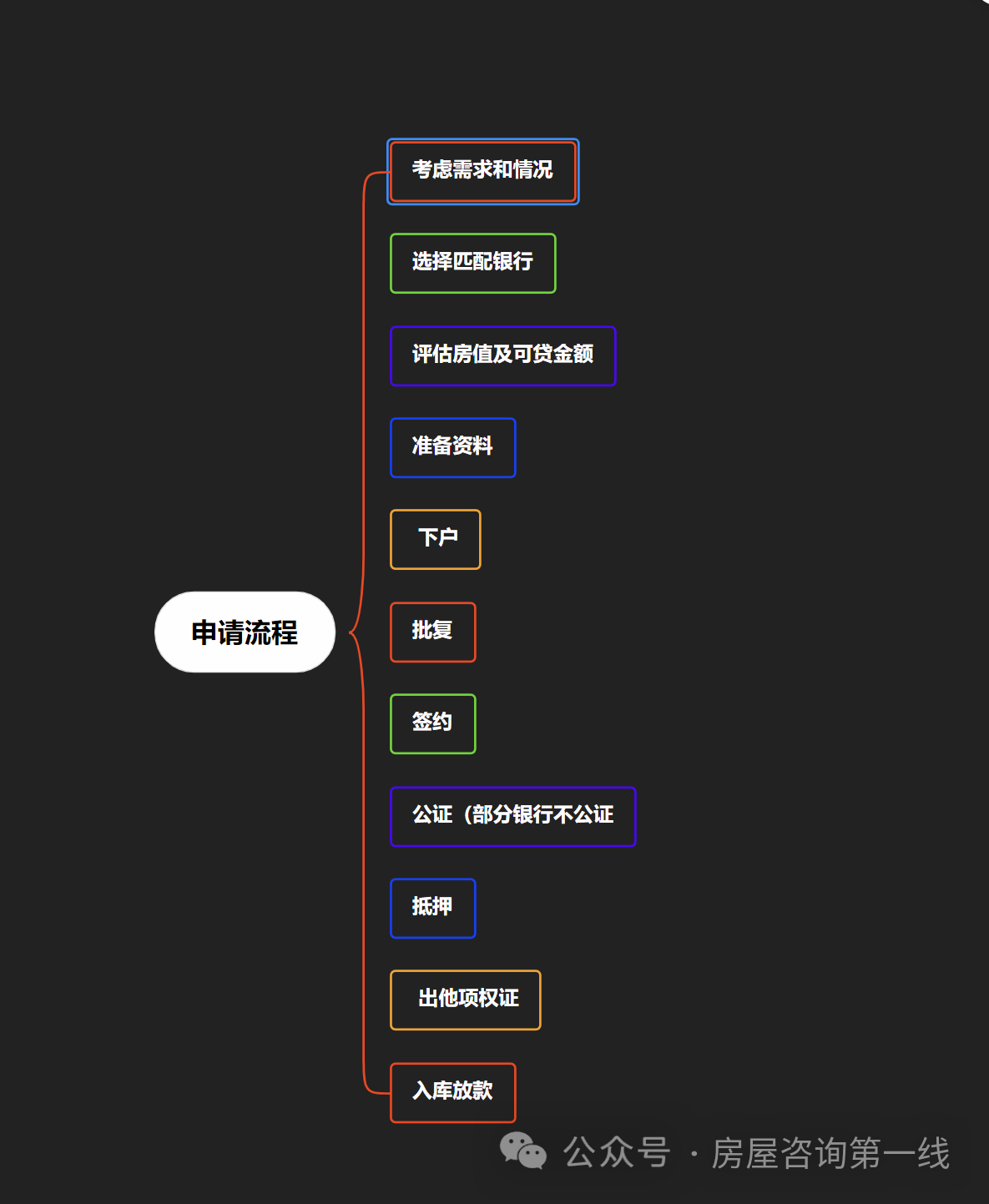

辦理一筆住房抵押貸款,通常需要經(jīng)歷以下六個(gè)核心步驟,整個(gè)周期約在15-30個(gè)工作日,具體時(shí)長因銀行和地區(qū)而異。

第一步:貸前準(zhǔn)備與評估(周期:1-2天)

這是整個(gè)貸款流程的基石。準(zhǔn)備工作是否充分,直接決定了審批的效率和成功率。

第二步:銀行選擇與申請?zhí)峤唬ㄖ芷冢?-3天)

選擇一家合適的銀行至關(guān)重要。利率是核心考量因素,但并非唯一。審批效率、還款方式、貸款期限等同樣需要納入考量。

【最新部分銀行一抵/二抵利率參考】

(注:以上均為市場參考利率,最終利率需根據(jù)借款人資質(zhì)、房產(chǎn)狀況和銀行最終審批結(jié)果為準(zhǔn)。)

選定銀行后,客戶經(jīng)理會指導(dǎo)借款人填寫貸款申請表,并提交所有準(zhǔn)備好的資料,正式進(jìn)入銀行系統(tǒng)。

第三步:銀行盡調(diào)與審批(周期:5-10個(gè)工作日)

銀行在收到申請后,會啟動(dòng)內(nèi)部審批流程,主要包含以下幾項(xiàng)工作:

第四步:簽署合同與公證(周期:1-2天)

審批通過后,銀行會通知借款人(及配偶)前往網(wǎng)點(diǎn)簽署一系列法律文件,包括《借款合同》、《抵押合同》等。部分銀行或根據(jù)地方政策要求,合同需要進(jìn)行公證。

第五步:辦理抵押登記(周期:3-7個(gè)工作日)

攜帶銀行出具的抵押文件和房產(chǎn)證原件,前往當(dāng)?shù)夭粍?dòng)產(chǎn)登記中心辦理抵押登記手續(xù)。登記完成后,不動(dòng)產(chǎn)權(quán)證書上會備注抵押信息,銀行將取得《不動(dòng)產(chǎn)登記證明》(俗稱“他項(xiàng)權(quán)證”),標(biāo)志著銀行的債權(quán)得到了法律保障。

第六步:銀行放款(周期:1-2個(gè)工作日)

銀行在收到《不動(dòng)產(chǎn)登記證明》后,進(jìn)行最后的核實(shí),隨后便會將貸款資金發(fā)放到借款人指定的賬戶中。通常會發(fā)放至借款人名下的個(gè)人賬戶,若是經(jīng)營貸,則發(fā)放至公司對公賬戶或指定的個(gè)人賬戶。

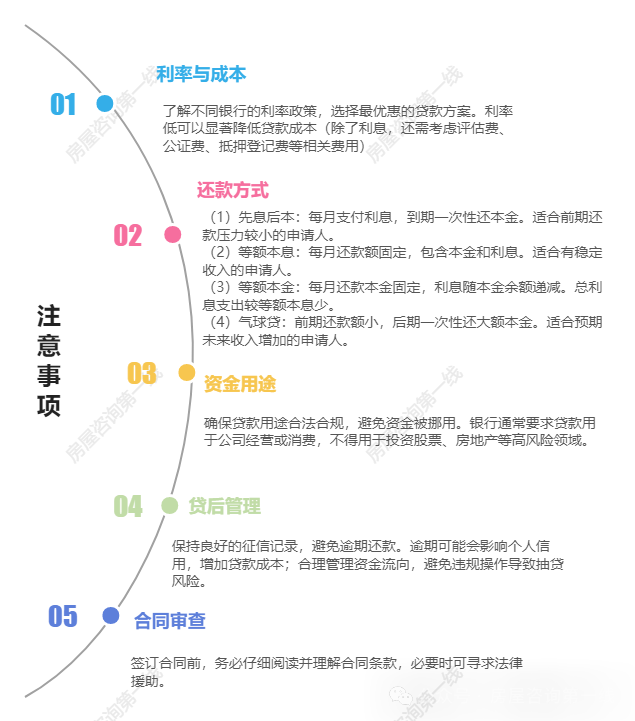

1、利率的表象與真相:

宣傳的最低利率通常有嚴(yán)格的準(zhǔn)入門檻,比如要求是優(yōu)質(zhì)單位員工、高凈值客戶或貸款額度達(dá)到某一量級(如光大銀行1000萬以上)。最終執(zhí)行利率會綜合評估客戶的征信、流水、負(fù)債和房產(chǎn)質(zhì)量。

2、還款方式的選擇:

常見的還款方式有“先息后本”和“等額本息”。“先息后本”前期還款壓力小,適合資金周轉(zhuǎn)需求強(qiáng)烈的企業(yè)主,但總利息較高;“等額本息”每月還款額固定,適合收入穩(wěn)定的工薪階層。需要根據(jù)自身現(xiàn)金流狀況謹(jǐn)慎選擇。

3、貸款期限與授信期限:

需要區(qū)分“授信期限”和“單筆用款期限”。例如GD銀行的“20年授信”,意味著客戶在20年內(nèi)擁有這個(gè)貸款額度,但單筆借款可能只有3年或5年。到期后,需要辦理“歸本續(xù)貸”或“無還本續(xù)貸”,這其中可能涉及過橋成本或銀行政策變動(dòng)風(fēng)險(xiǎn)。

4、資金用途的監(jiān)管:

對于經(jīng)營貸,銀行對資金流向有嚴(yán)格的監(jiān)管要求。貸款資金必須用于企業(yè)經(jīng)營,嚴(yán)禁違規(guī)流入樓市、股市、理財(cái)?shù)阮I(lǐng)域。銀行會要求借款人提供多筆能證明資金用途的發(fā)票、合同等憑證。一旦被發(fā)現(xiàn)違規(guī)使用,銀行有權(quán)提前收回貸款。

5、隱性成本的考量:

除了利息,辦理過程中可能還存在評估費(fèi)、公證費(fèi)、擔(dān)保費(fèi)、抵押登記費(fèi)等。在申請前,應(yīng)向客戶經(jīng)理問詢清楚所有潛在費(fèi)用,避免超出預(yù)算。

辦理銀行住房抵押貸款考驗(yàn)著借款人的耐心與細(xì)致。通過充分的貸前準(zhǔn)備、對銀行政策的清晰認(rèn)知以及對全流程的把握,借款人完全可以掌握主動(dòng)權(quán)。

希望這篇2025年的最新指南,能為正在或計(jì)劃辦理住房抵押貸款的客戶提供一份清晰的路線圖!!