-

房子申請了貸款,現在需要資金還能不能申請再次抵押?

- 最近收到不少粉絲私信,都在問同一個問題:“還在還貸的房子,能不能再抵押一次借錢經營周轉?” 這個問題看似簡單,但里面的門道可不少。 今天小藝就結合2025年最新政策和

最近收到不少粉絲私信,都在問同一個問題:“還在還貸的房子,能不能再抵押一次借錢經營周轉?” 這個問題看似簡單,但里面的門道可不少。

今天小藝就結合2025年最新政策和市場數據,把二次抵押貸款(簡稱二抵)條件、流程等徹底講透。

還在按揭的房子確實可以二次抵押,但必須滿足三個硬指標。

首先是已還款滿1年,剛買的房不行。銀行設置這一條件,主要是為了降低自身風險。剛購買的房子,購房者的還款穩定性尚未得到充分驗證,而且在購房初期,房產的增值情況也不明確。

經過1年的還款,銀行可以觀察到購房者的還款能力和信用狀況,判斷其是否有足夠的還款意愿和能力來承擔二次抵押帶來的額外債務。

其次,房產要有剩余價值,即評估價×70% - 原貸款余額>0。這是二次抵押的核心條件之一。銀行需要確保在二次抵押的情況下,即使借款人出現違約,通過處置房產也能夠收回貸款本息。

根據市場調研機構的數據顯示,全國主要城市的房產市場呈現出不同的發展態勢。

在一線城市,如北京、上海、深圳,由于經濟發展強勁、人口持續流入等因素,房產價值相對穩定且有一定的增值空間。

假設有一套位于上海浦東新區的房子,市場評估價漲到了800萬,原貸款還剩200萬,那么可貸額度就是 800萬×70% - 200萬 = 360萬。

但在一些三四線城市,由于人口外流、產業發展不足等原因,房產市場可能面臨一定的下行壓力,房產的評估價值可能會受到影響,從而影響二次抵押的可貸額度。

最后,房屋產權必須清晰無糾紛,小產權、經濟適用房等特殊房產受限。大部分小產權房通常沒有合法的產權證書,其交易和抵押存在較大的法律風險,銀行一般不會接受小產權房的二次抵押。

經濟適用房雖然有產權,但在交易和抵押方面受到一定的政策限制,需要滿足一定的條件才能進行二次抵押。

在實際操作中,銀行會根據房齡(1995年后建)、區域(一線城市核心地段優先)、還款能力等多維度審核。

房齡方面,1995年后建成的房子,其建筑質量、配套設施等相對較好,市場價值也相對穩定,銀行更愿意接受這類房產的二次抵押。

區域因素也非常重要,一線城市核心地段的房產,由于其地理位置優越、交通便利、配套設施完善等原因,市場需求旺盛,房產價值相對較高且抗風險能力較強。

例如,位于北京朝陽區核心商圈的房產,其二次抵押的通過率和可貸額度通常會高于其他偏遠地區的房產。

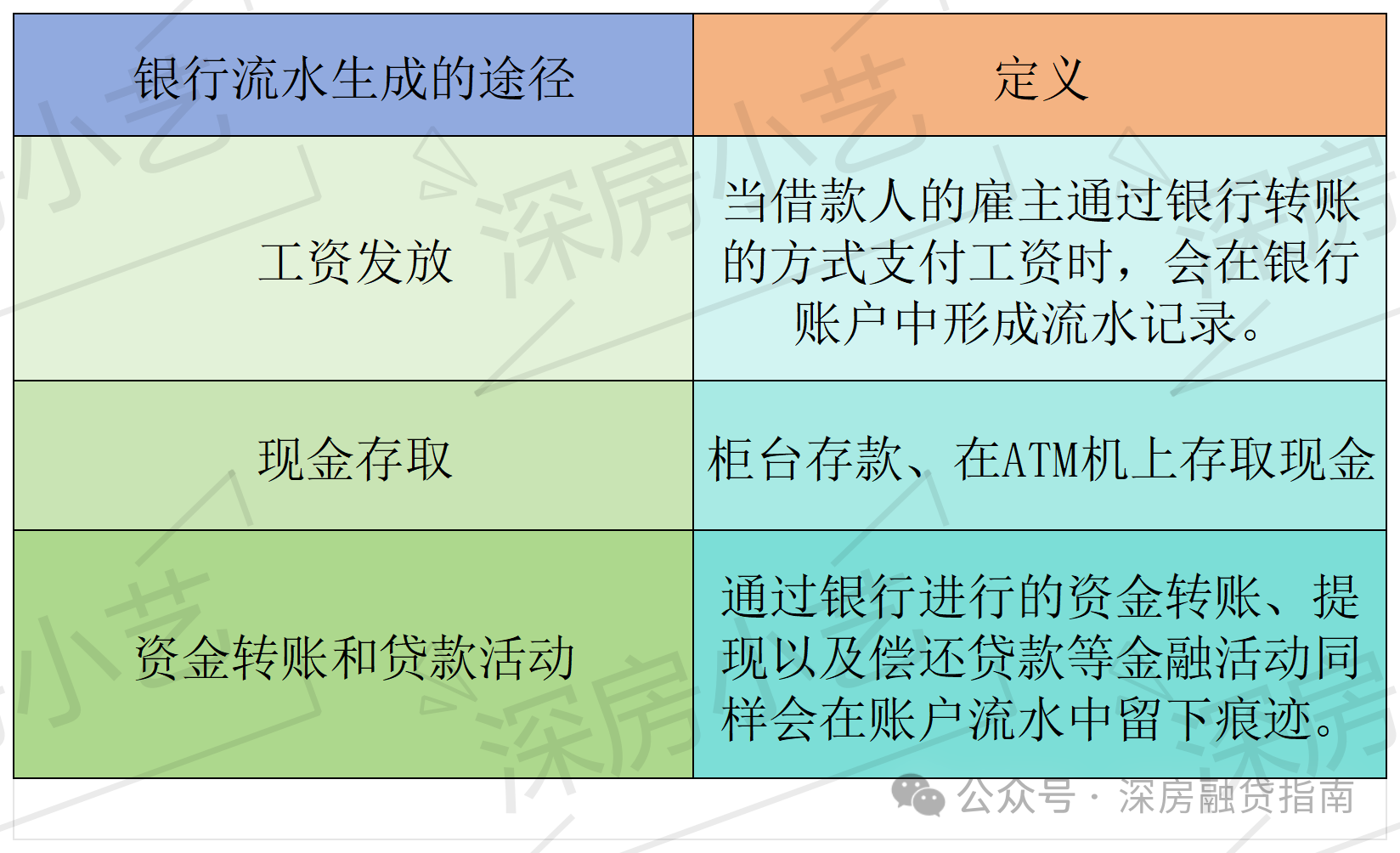

還款能力是銀行審核的關鍵因素之一,銀行會通過查看借款人的收入證明、銀行流水、信用記錄等方式,評估借款人的還款能力。

一般銀行流水最好是月供的1-2倍,確保借款人足夠還款。

如果借款人的收入不穩定、信用記錄不佳,即使房產滿足其他條件,銀行也可能拒絕其二次抵押申請。

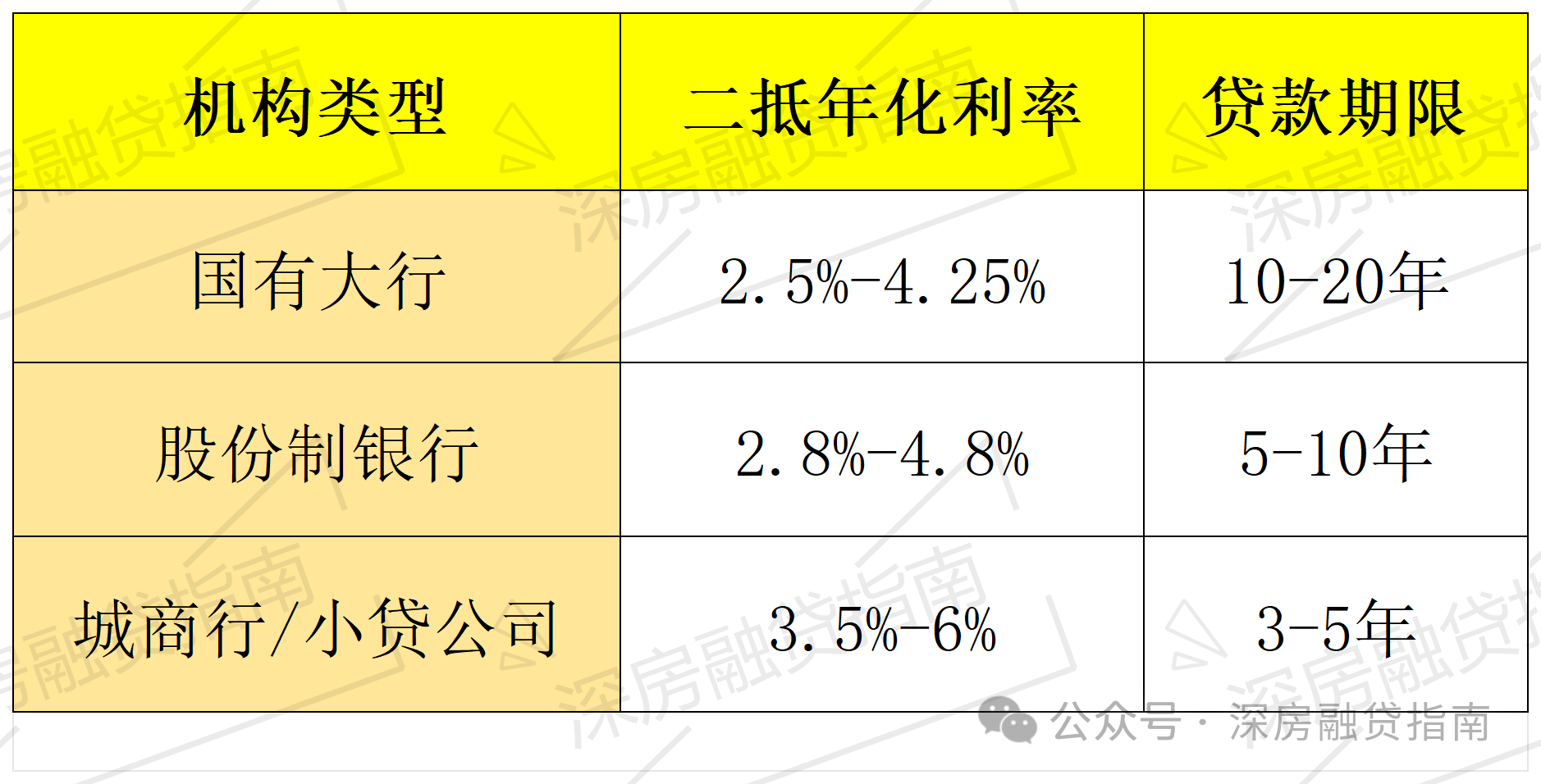

從數據能看出,國有大行的利率優勢依然明顯。這主要是因為國有大行資金實力雄厚、融資成本較低,能夠為借款人提供相對較低的貸款利率。但要注意,這些低利率通常對應等額本息還款,如果選擇先息后本,利率可能上浮0.5% - 1%。

先息后本的還款方式在前期只需要償還利息,還款壓力相對較小,但在貸款到期時需要一次性償還本金,對借款人的資金流動性要求較高。

當前LPR為3.1%,各銀行的貸款利率會在此基礎上進行加減點調整。

實際利率需根據個人征信、房產情況浮動。如果借款人的個人征信良好、房產價值高且位置優越,銀行可能會給予較低的貸款利率;反之,如果借款人的征信存在不良記錄、房產存在一定的瑕疵,銀行可能會提高貸款利率。

以一筆100萬的二次抵押貸款為例,如果選擇等額本息還款方式,貸款期限為10年,國有大行的等額本息利率為2.5%,則每月還款額約為 8796元;如果選擇先息后本還款方式,利率上浮0.5%后為3.0%,則每月只需償還利息約2500元,但在貸款到期時需要一次性償還100萬本金。

借款人在選擇還款方式和貸款銀行時,需要綜合考慮自身的還款能力和資金需求,選擇最適合自己的方案。

法律規定,二次抵押必須取得首次抵押機構的書面許可。有些不良中介聲稱“內部渠道快速辦理”,本質是偽造材料,一旦被發現,不僅要全額還款,還可能面臨刑事責任。

小藝最近幫客戶處理了這類問題,客戶王先生瞞著原貸款銀行去金融機構辦了二抵,結果因未取得第一抵押權人書面同意,被銀行起訴要求提前償還200萬房貸。

原貸款銀行在借款人辦理二次抵押時,有權利了解相關情況并進行風險評估。如果借款人未經原貸款銀行同意擅自辦理二次抵押,可能會導致原貸款銀行的債權受到威脅,銀行有權采取法律措施維護自身權益。

部分機構為賺取服務費,故意抬高房產估值。比如實際價值400萬的房子被估到500萬,看似能多貸70萬,但等到續貸時若房價回調,可能觸發銀行抽貸。

如果借款人在辦理二次抵押時,房產評估價被虛高,當房價回調時,房產的實際價值可能低于銀行的抵押價值,銀行可能會要求借款人提前償還部分貸款或增加抵押物,否則將采取抽貸措施,這會給借款人帶來巨大的資金壓力。

二抵資金嚴禁用于購房、炒股,但仍有30%的借款人違規套現償還其他網貸或信用卡。這種操作會讓月供壓力指數級上升——假設你同時背負4%的房貸和15%的消費貸,二抵看似低成本,實則風險敞口更大。

“以貸養貸”的方式只是暫時緩解了借款人的資金壓力,但并不能從根本上解決問題。

隨著債務的不斷累積,借款人的還款壓力會越來越大,一旦資金鏈斷裂,可能會面臨逾期、違約等風險,進而影響個人信用記錄。

而且,將二抵資金用于購房、炒股等違規用途,還可能會受到監管部門的處罰。

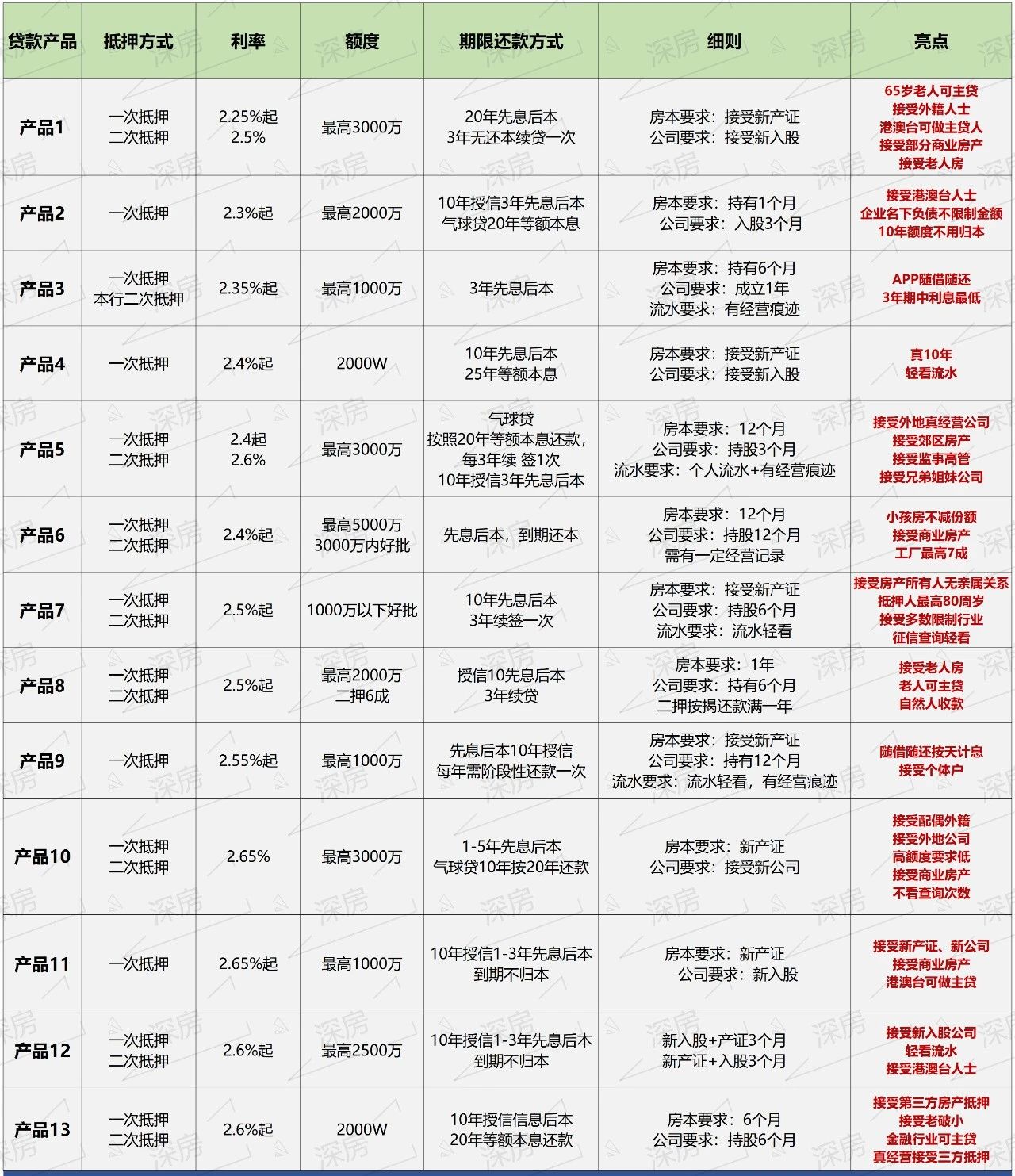

下面小藝根據自己多年的從業經驗,整理了以下容易通過銀行貸款申請的因素:

根據2025年上半年銀行審批數據,二抵通過率最高的房產特征在區域方面表現為:長三角、珠三角城市群>中西部省會>三四線城市。

長三角和珠三角城市群是我國經濟最發達的地區之一,產業發展成熟、人口密集、就業機會多,房產市場需求旺盛,房產價值相對穩定且有一定的增值空間。

中西部省會城市作為區域經濟中心,也具有較強的經濟實力和人口吸引力,房產市場相對穩定。

而三四線城市由于經濟發展水平相對較低、人口外流等原因,房產市場可能面臨一定的壓力,銀行在審批二次抵押時會更加謹慎。

房型方面,電梯住宅(85%通過率)>別墅(60%)>商鋪(35%)。電梯住宅是市場上最常見的房型,受眾群體廣泛,交易活躍度高,銀行在處置房產時相對容易。

別墅雖然價值較高,但由于其總價較高、受眾群體相對較窄,市場流動性較差,銀行在審批時會考慮到處置風險。

商鋪的經營情況受到多種因素的影響,如地理位置、市場環境、行業競爭等,其價值波動較大,銀行對商鋪的二次抵押審批會更加嚴格。

房齡方面,15年內新房(90%)>15 - 30年次新房(75%)>30年以上老房(40%)。10年內的新房建筑質量較好、配套設施較新,市場價值相對較高,銀行更愿意接受這類房產的二次抵押。

15 -30年的次新房雖然房齡稍長,但整體狀況依然較好,通過率也相對較高。

而20年以上的老房,可能存在建筑老化、配套設施陳舊等問題,市場價值相對較低,銀行在審批時會更加謹慎。

因2025年多地實行“教師輪崗制”,頂級學區溢價普遍縮水15% - 30%,銀行對此類房產的抵押率已下調至70%。

“教師輪崗制”的實施,使得學區資源更加均衡,頂級學區的優勢不再明顯,學區房的價值也隨之下降。

銀行在評估學區房的抵押價值時,會充分考慮到這一政策因素,降低抵押率以控制風險。

如果原貸款利率高于4.5%,可申請“轉按揭”到低息銀行。2025年部分外資行針對優質客戶提供2.7%置換貸。“轉按揭”是指借款人將原有的住房貸款轉到另一家銀行,以獲得更低的貸款利率。

對于原貸款利率較高的借款人來說,轉按揭可以有效降低還款成本。

例如,借款人原來的房貸利率為5%,貸款金額為200萬,貸款期限為20年,每月還款額約為13420元;如果通過轉按揭將貸款利率降低到2.7%,每月還款額約為11193,每月可節省還款額約2227元。(總利息節省了約30萬)

資金需求低于50萬時,信用貸利率已跌破4%(如招行閃電貸3.98%),且無需抵押。信用貸是指銀行根據借款人的信用狀況發放的貸款,無需提供抵押物。

對于資金需求較小、信用狀況良好的借款人來說,信用貸是一種便捷的融資方式。與二次抵押相比,信用貸的申請流程相對簡單,放款速度較快,但貸款額度相對較低,貸款期限也較短。

房齡超30年或產權復雜時,可嘗試凈值貸,按房產評估價50%放款,年化5%左右。“凈值貸”是一種根據房產凈值發放的貸款,對于房齡較大或產權復雜的房產,銀行會通過評估房產的凈值來確定貸款額度。

雖然“凈值貸”的利率相對較高,但對于那些無法通過二次抵押獲得貸款的借款人來說,也是一種可行的融資方式。

小藝提醒粉絲們做二抵前務必做兩個測算。首先是成本底線:二抵利率×貸款年限>房產增值預期時,果斷放棄。房產增值預期是指借款人預計在貸款期限內房產價值的增長幅度。

如果二抵的成本過高,超過了房產的增值預期,那么借款人通過二次抵押獲得的資金可能無法覆蓋貸款成本,這種情況下進行二次抵押是不劃算的。

例如,借款人計劃辦理二次抵押,貸款金額為100萬,貸款期限為5年,二抵利率為5%,則5年的貸款總成本為100萬×5%×5 = 25萬。如果預計在未來5年內房產的增值幅度小于25萬,那么借款人就應該謹慎考慮是否進行二次抵押。

其次是還款安全邊際:月供不得超過家庭收入的35%(例如月入3萬,月供不超過1.05萬)。還款安全邊際是指借款人的還款能力與還款壓力之間的平衡。如果月供過高,超過了家庭收入的35%,可能會給家庭帶來較大的經濟壓力,影響家庭的正常生活。

舉個例子:2025年你用二抵貸了150萬(利率4%,10年期等額本息),每月需還約1.52萬。若家庭月收入不到4萬,這筆負債就會成為隨時壓倒家庭的壓力。

二次抵押本質是用房產余值換現金流,它可以是企業主盤活資產的好工具,但對普通家庭而言,一定要掂量清楚自己能否扛住房價波動和利率上行的雙重壓力。畢竟,房子不只是抵押物,更是咱們安身立命的根基。

在做出二次抵押的決策之前,借款人一定要充分了解相關政策和市場情況,結合自身的實際情況進行綜合考慮,謹慎做出決策。

相關貸款信息咨詢請撥打服務熱線:4009920072。

·或直接撥打信貸經理移動專線:13524549642(微信同號)。

·您還可以添加信貸經理微信進行直接咨詢

聚融網:專注于房產抵押貸款、信用貸款、企業貸款、銀行抵押貸款、個人信用貸款等貸款服務更多信息就上m.ss333ss.com

重要提示文章部分內容及圖片來源于網絡,相關內容僅供參考,不作為投資建議。同時我們尊重作者版權,若有疑問可與我們聯系。侵權及不實信息舉報郵箱至:web@rongziw.com