m.ss333ss.com

平涼

貸款信息中介平臺 全國

(無抵押貸款)。接下來,跟著小昕一起了解這兩種貸款的申請流程及相關問題知識解答!

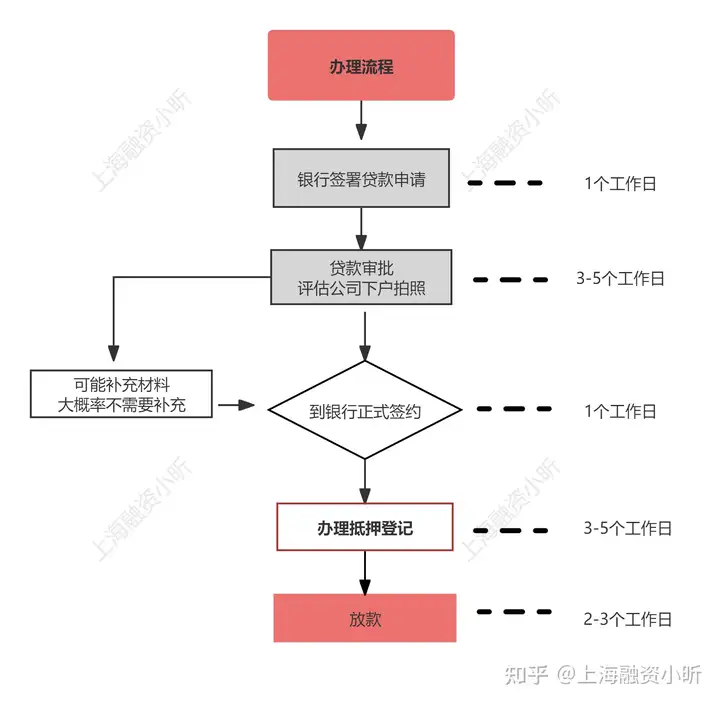

一、抵押貸款:從咨詢到還款的全方位解讀

1、貸款咨詢:借款人首先需了解各類抵押貸款產品,如房產抵押、車輛抵押等。同時,也要了解銀行的貸款額度、利率、期限和還款方式等信息。

2、準備抵押物評估

提供抵押物的產權證明等相關文件,如房產證、土地使用證等。銀行會指定專業評估機構對抵押物進行評估,確保其價值能夠覆蓋貸款金額。

3、提交申請材料:細致準備個人身份證明文件,包括身份證、戶口本及結婚證(已婚者)等。

提供詳實的收入證明,例如工資流水、單位出具的收入證明或個體工商戶的營業執照,以證實還款能力。

仔細填寫貸款申請表,詳述個人基本信息、貸款額度、貸款用途及抵押物細節,并將此表格與其他相關材料一并提交至銀行。

4、銀行審核

第一對借款人的信用狀況進行嚴格審查,通過征信系統查詢信用記錄是否良好,是否存在逾期還款等情況。

第二,對借款人的還款能力進行細致評估,綜合考慮收入證明及現有債務狀況(包括其他貸款和信用卡欠款),以判斷其是否能夠按時償還貸款。

第三、嚴格審核抵押物的合法性和真實性,檢查產權是否清晰、是否已設立抵押,并參照評估價值,確保其足以覆蓋貸款額度。

5、審批結果通知

若貸款申請獲得批準,銀行將向借款人詳細告知貸款額度、利率、還款期限及還款方式等關鍵信息。

若申請未獲通過,銀行將明確告知原因,如信用記錄不佳、抵押物價值不足等

6、簽訂合同

借款人在收到貸款批準通知后,需與銀行簽訂正式的抵押貸款合同。合同將詳細闡述貸款金額、利率、還款期限、還款方式以及抵押物的處理方法等條款。

7、辦理抵押登記

對于房產、車輛等抵押物,必須至相關行政管理部門完成抵押登記手續。例如,房產抵押需在房產管理部門登記,車輛抵押則需在車輛管理所進行。完成登記后,銀行將獲得抵押物的他項權證。

8、放款

銀行在抵押登記手續完成后,將依照合同規定,將貸款資金劃撥至指定賬戶,如購房貸款直接放款至開發商賬戶,經營性貸款則放款至企業對公賬戶等。

借款人須按照合同約定的還款方式(如等額本息或等額本金)及還款期限,準時履行還款義務,以防逾期導致不良信用記錄的產生。

二、房產抵押貸款相關問題

1、是否銀行房產抵押業務必須提供營業執照?

答:房產抵押分為消費型與經營性兩種。消費型抵押

僅需穩定的打卡收入即可申請,通常額度上限為500萬元;而經營性抵押則需提供營業執照,額度上限可高達單筆3000萬元。相較于消費型抵押,經營性抵押的利率較低,額度限制也較小。

特別是在北上深地區,房產評估價常達千萬,因此選擇消費型抵押顯然不夠合適。

2、當前經營性房產抵押的利率是多少?答:經營性抵押貸款的利率普遍介于3.2%至4.1%之間,還款方式分為先息后本和等額本息。具體的年化利率取決于所選擇的銀行和授信期限。

3、經營性抵押的最長貸款期限是多少?答:目前市場上銀行普遍提供5年至10年的授信期限。需要注意的是,授信期限并不等同于合同期限。例如,10年授信、年化利率3.5%的貸款,每年需重新簽署合同。不過,許多銀行已實行無本續貸

政策。

4、房產土地性質會影響抵押嗎?答:常見的房產土地性質包括出讓和劃撥。出讓性質的房產通常為商品房,而劃撥性質的多為拆遷安置房。兩者均可用于抵押,但劃撥房產的抵押額度相對較低,因其抵押物的質量不夠理想,后期處理不良貸款也較為復雜。

5、房產若在父母或成年子女名下,自己有實際經營,是否可行?答:親屬間的三方抵押是可行的,只要房產屬于直系親屬,父母年齡不超過70歲,子女年齡超過18歲,且本人具備營業執照和實際經營活動。

PS:部分銀行也接受非直系親屬申請

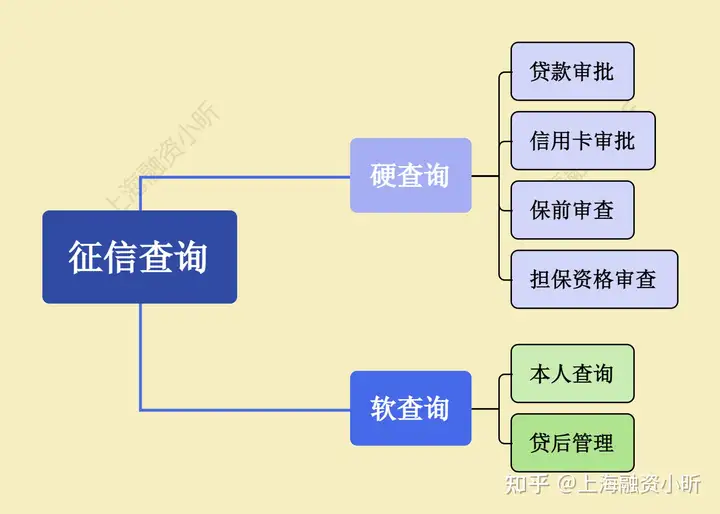

6、關于逾期和查詢的具體要求是什么?答:通常銀行要求申請者兩年內不得有連續三次或累計六次的逾期記錄。同時,征信查詢頻率不宜過高(半年不超過10次),相比信用貸款,這一要求相對寬松。

7、如果之前在其他銀行或小貸機構辦理過抵押,是否可以置換為低利率貸款?答:可以進行負債優化,前提是房產仍有足夠的抵押空間。如果條件較差,且貸款額度已達到房產價值的八成或九成,則通常無法進行置換。

8、若經營狀況良好,是否可以申請更高的抵押額度?答:在目前情況下,如果經營狀況良好,可以申請房產價值的10成至15成的抵押額度。對于生產制造類企業,若有開票記錄,除抵押外,還可以額外申請1000萬元的信用貸款。

9、房產抵押對個人有何影響?答:房產抵押對個人的影響微乎其微,類似于房產按揭。抵押貸款的利率和還款方式通常更優,更適合從事商業活動的人群,因為先息后本的還款方式能顯著提高資金利用率。

三、信用貸款:無需抵押的便捷選擇

1.了解產品信息。掌握產品詳情

○借款者可通過銀行官方網站、客服熱線或實體網點深入了解信用貸款的各項要素,包括但不限于貸款額度、利率、還款期限及還款方式等關鍵信息。

○同時,需明確貸款的資格要求,例如年齡界限(通常設定在22至60歲之間)、職業穩定性以及信用記錄等方面的條件。

○提交個人基礎資料,如身份證、戶口本等官方文件。○著重準備能夠證明穩定收入和還款能力的材料,例如工資流水、個人所得稅完稅證明以及工作證明等。

○借款者可通過網絡銀行、手機銀行或實體網點提交貸款申請表格,其中需詳細填寫個人基本信息、申請貸款金額、貸款用途以及還款期限等要素。

○銀行將重點審查申請人的信用狀況,通過征信報告詳查其信用記錄,包括過往貸款情況、信用卡使用狀況以及是否存在逾期還款等,以評估潛在信用風險。

○同時,銀行將評估申請人的還款能力,通過收入證明材料來計算收入水平,并綜合考慮債務狀況,以確定申請人是否有能力履行還款責任。

○一旦貸款申請獲得批準,銀行將向借款者通報貸款額度、利率、還款期限及還款方式等相關信息。

○若申請未能通過,銀行將告知具體原因,如信用評分不足或收入不穩定等。

○借款者在接到貸款通過的通知后,需與銀行簽署信用貸款合同,合同中明確規定了貸款金額、利率、還款期限、還款方式以及違約責任等條款。

○銀行將按照合同的約定,將貸款資金劃撥至借款者指定的個人銀行賬戶。放款速度根據不同銀行及產品類型而有所不同,部分產品可提供快速放款服務。

四、信用貸款相關問題解答

1、決定信用貸款能否成功的關鍵是誰?借款人固然是需求的發起者,但最終放款與否,實則由提供資金的銀行或金融機構所裁定。

2、放款決策受哪些因素影響?此決策主要基于盈利考量及借款人按時償還貸款的能力。因此,放款方會綜合評估借款人的身份、收入水平及其還款意愿。

3、信用風險如何評價?通常,信用風險評估會全面考量借款人的各項信息,包括但不限于征信記錄、資金流水以及資產詳情。

4、男方婚后遭拒貸,女方是否也會受影響?這并非絕對。各放款機構的審核標準不一。若男方因個人原因被拒,女方若資質優良,仍有辦理貸款的可能。

5、提前還款會對信用造成影響嗎?按照合同規定按時還款,是借款人的合法行為。然而,未到合同規定期限提前還款,從合約的角度看,構成違約,故可能對信用產生一定的負面影響。

6、頻繁貸款對信用有何影響?頻繁申請貸款或信用卡,會增加貸款查詢次數,影響放款機構對貸款風險的判斷,進而對信用產生不良影響,并可能影響未來貸款的辦理。

7、貸款展期會對信用造成負面影響嗎?展期是指貸款到期后,借款人向放款機構申請延長還款期限的行為。

一旦申請展期,借款人的還款能力將受到質疑,這種負面行為會在征信記錄中體現,對信用產生不良影響。